この記事では、海外FXの税金と節税対策について国内FXと比較しながら具体的に解説します。

まず、海外FXの税金について気になるであろうことをまとめました。

ココがポイント

- 海外FXの税金は「所得税5%〜45%」「住民税10%」「復興税2.1%」

- 国内FXとどちらが特かは一概には言えない。

- 海外FXと国内FXの損益は合算できない。

- 経費を申告して利益から控除できる。

- 納税しないと脱税になる。

※当記事の対象者は「本職で給与をもらっていて、規制の緩い海外FX個人口座で資産運用をしている人・したい人」です。(便宜上、給与所得とFX所得以外の所得や、FX法人口座については考慮していません。)

目次

脱税には厳しい罰則がある

もし、税金を払わないで放置した場合は、とても厳しい罰則が待ち構えているので、初めに少し耳の痛いことを言わせていただきます。

現在、以下の3つの理由によって日本国内または国をまたぐ脱税は事実上不可能となっています。

- 入出金情報は記録されている

銀行・クレジットカード会社・オンライン決済会社などの金融機関は、顧客の入出金データを記録しています。 - 入出金情報は税務署に報告されている

銀行は口座に100万円以上の送金(支払または受取)があった翌月、送金内容の詳細を記載した「国外送金等調書」を税務署に提出しています。 - 世界的に金融情報が共有されている

国際的な租税回避制度「CRS(Common Reporting Standard:共通報告基準」によって金融情報は共有されています。

このように、日本国内だけでなく各国が連携して脱税を防ぐ仕組みが整いつつあるのです。

税務署の調査などにより税金の未納が判明すると、海外FX・国内FXどちらの場合も本来支払うべき税金にペナルティが上乗せされてしまいます。

聞いたことがある人もいると思いますが、「追徴課税」と呼ばれるものです。

そして、これが結構高額なので気をつけてください。

追徴課税には、以下のような種類があります。

また、あまりに悪質な脱税には、このほかに「罰金」が発生したり、最悪「逮捕」されたりもします。時々ニュースにもなっていますね。

念のため、誤解のないように以下の3つの言葉を整理しておきます。

| 節税 | 税法に則って税金を少なく納める方法 |

|---|---|

| 租税回避 | 税法が想定していない方法で納税を回避または少なく納める方法 |

| 脱税 | 不法に課税を免れようとする方法 |

この記事では、法的に認められている「節税」と「租税回避」の2つを扱います。「脱税」は違法なので論外です。

海外FXも日本で課税される

海外FXにかかる税金について、この記事の大まかな全体像を解説します。

まず、海外FXと国内FXで共通している部分は、次の3点です。

- 課せられる税金は「所得税」と「住民税」

- 納税方法は「確定申告」

- 節税対策として「経費を申告して控除」が可能

ただし、海外FXと国内FXでは、そもそも税制上の取扱いが違います。

そのため、

- 課税方法の違い = 税金が高いのか安いのか?

- 節税対策の違い = 税金を安くすることは可能か?

- 確定申告の違い = 申告方法の違いは?

- その他の違い = ボーナスなどの影響は?

などについて、考えなくてはいけません。

また、海外FXだからできる節税対策・租税回避の方法もいくつかあります。

この違いを知ることで、賢く納税・正しく納税できるようになりましょう!

【課税方法の違い】海外FXの税率

ここでは、海外FX・国内FXの「課税方法・税率・税額の違い」などについて解説します。

給与所得・FX所得の違いによって、いくつかパターンを分けて税額シミュレーションもしているので、参考にして見てください。

海外FXの税金が不利とは限らない

所得税・住民税

| 課税方式 | |||

|---|---|---|---|

| 総合課税 (給与・海外FXなど) |

申告分離課税 (国内FXなど) |

||

| 所得税 | 5%〜45% | 15% | |

| 住民税 | 所得割 | 10% | 5% |

| 均等割 | 定額5,000円程度(自治体で異なる) | ||

復興税

| 課税方式 | ||

|---|---|---|

| 総合課税 (給与・海外FXなど) |

申告分離課税 (国内FXなど) |

|

| 復興特別所得税 | 2.1% | 0.315% |

| 住民税均等割 の復興税増税分 |

定額1,000円(道府県民税500円・市町村民税500円) | |

上記の表は、海外FXと国内FXの税金について比較したものです。

まず、勘違いして欲しくないのが、

「海外FXの税金は高い」

というわけではなく、

「国内FXの税金が優遇されてるだけであって、海外FXの税金が普通」

だということです。

表を見ても、国内FXの方が税率が低く一律ですし、節税対策(後述)も海外より有利になっています。

総合課税は、海外FXの所得が給与所得の税率を引き上げてしまう可能性があります。

基本的に「海外FXで稼ぎすぎると給与の税金も高くなる」という考え方で問題ありませんが、必ずしも支払う税金のトータルが国内FXよりも海外FXのほうが高くなるというわけではありません。

給与所得が少なければ、ある程度はFX所得が多くても、結果的に「国内FXよりも海外FXの方が税金面でお得だった!」というケースも十分考えられるのです。

このことは「海外FX・国内FX 税額シミュレーション」で、詳しく解説します。

比較方法は3つの税を計算すること

「海外FX・国内FXでは、どちらが税金面で有利か?」

これを判断するためには、まずは「所得税」「住民税所得割」「復興特別所得税」の3つの合計を比較します。

理由は、以下の通りです。

まず、海外FX・国内FXの課税方式・税率の違いは以下の通りでした。

海外FX

- 総合課税として給与所得等と一緒に課税

- 所得税5%~45%

- 住民税所得割10%

- 復興特別所得税2.1%

国内FX

- 申告分離課税として給与とは別々で課税

- 所得税15%

- 住民税所得割5%

- 復興特別所得税0.315%

ポイントは、次の通りです。

ポイント

- 一緒に課税か別々に課税か?

- 所得税率が累進課税5%~45%か一律15%か?

- 住民税所得割が10%か5%か?

- 復興特別所得税率が2.1%か0.315%か?

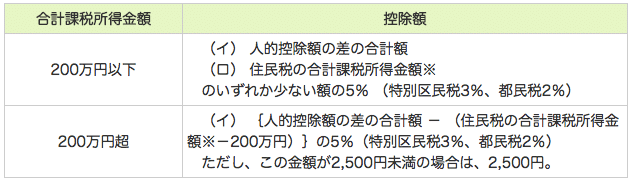

総合課税の所得税は人によって5%~45%の範囲で変動します(所得が多い人ほど税率が上がる仕組み = 累進課税)。

申告分離課税の所得税は一律15%です。

「住民税は」、税率で求める「住民税所得割」と、定額の「住民税均等割」という2種類があります。

住民税所得割は、海外FXの場合は一律10%、国内FXの場合は一律5%です。

住民税均等割は、海外FX・国内FX共通で5,000円程度の定額制です(自治体によって金額が異なる)。

また、2013年1月1日から25年間、「東日本大震災の復興財源確保を目的とした税金(復興税)」が、所得税・住民税均等割に課せられます。

復興税の課税方式は所得税・住民税と同じですが、税率は累進課税ではなく次の通りです。

- 海外業者:復興特別所得税2.1%・住民税均等割1,000円増税

- 国内業者:復興特別所得税0.315%・住民税均等割1,000円増税

「住民税均等割」と「住民税均等割にかかる復興税増税分」は定額・共通なので、海外FX・国内FXの違いによって税額に影響はありません。

このことから、FXの税金を比較する上で見るべきポイントは「所得税」「住民税所得割」「復興特別所得税」の合計となるわけです。

この税額は「海外FX・国内FXどちらを利用しているか」「給与所得とFX所得の金額のバランス」によって変わります。

ちなみに、総合課税の仕組みは、この記事のポイントの一つです。

社会人には馴染みの深いものなので「もう知ってるよ」という人も多いかと思います。

よく分からない人は、かなりざっくり解説するので以下を参照してみてください。

「総合課税」では所得金額で収める所得税が変わる

総合課税は、いろいろな種類の所得を全部合算して、同じ税率で課税する方法です。

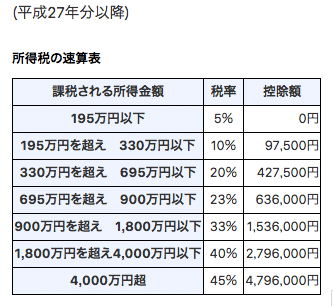

計算方法は、総所得から「各種控除」を差し引いた「課税される所得金額」に、下記表の該当箇所の「税率」かけて計算します。

そして、その金額から下記表の「控除額」を差し引いたものが「納める税金」です。

税額 = 課税される所得金額 × 税率 - 控除額

総所得全てに税金がかかる訳ではなく、「課税される所得金額」を少なくできる「各種控除」と、税率をかけた後の税額からさらに一定額マイナスできる「控除」という2段階の割引サービスを受けられるんですね。

言いかえると「給与所得者も、経費を計上することで税金を安くできる仕組みが備わっている」ということです。

課税される所得金額 = 総所得 - 経費

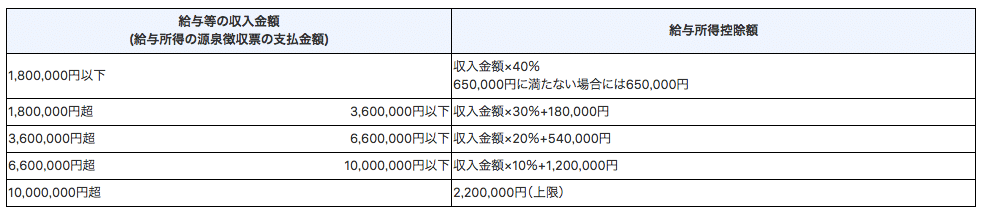

「各種控除」は、扶養家族の人数や支払った保険・年金によって人それぞれかなり異なるので、この記事では一般的に誰でも差し引いてもらえる「給与所得控除」と「所得控除」の一種である「基礎控除」の2つだけで考えます(給与所得控除と所得控除は別物)。

課税される所得金額 = 総所得 - 各種控除(給与所得控除・基礎控除など)

「各種控除」はさまざまな種類があって、控除できるものが多いほど収める税金を安くできます。

給与所得控除は、以下表から求めます。

(平成29年度分)

ただし、「給与所得控除」は収入660万円を境にして求め方が違います。

年収660万円以下の場合は、控除額を計算するのではなく、所得税法別表第五「年末調整等のための給与所得控除後の給与等の金額の表」から直接「給与所得控除後の給与等の金額」を参照し、そこから基礎控除などの各種控除を差し引く必要があるので注意してください。

基礎控除は、一律で以下の通りとなります。

- 所得税:38万円

- 住民税:33万円

納税方法は、給与から天引きされる源泉徴収です。

そして、年末調整によって過不足を調整します。

払いすぎた税金は、この年末調整によって戻ってきます。

FXの税金を考える上で、総合課税について知っておくべき点は以上です。

海外FX・国内FX 税額シミュレーション

| 所得 | 税額(総合課税の所得税率) | 税金が 安いほう |

|||

|---|---|---|---|---|---|

| 給与 | FX | 給与+国内FX | 給与+海外FX | ||

| Aさん | 400万円 | 100万円 | 566,890円 (10%) |

523,399円 (10%) |

海外FX |

| Bさん | 400万円 | 200万円 | 770,040円 (10%) |

746,318円 (20%) |

海外FX |

| Cさん | 400万円 | 300万円 | 973,190円 (10%) |

1,001,846円 (20%) |

国内FX |

| Dさん | 500万円 | 100万円 | 615,394円 (10%) |

746,318円 (20%) |

国内FX |

| Eさん | 500万円 | 200万円 | 931,720円 (10%) |

1,001,846円 (20%) |

国内FX |

| Fさん | 500万円 | 300万円 | 1,134,870 (10%) |

1,275,626 (20%) |

国内FX |

| Gさん | 600万円 | 100万円 | 949,468円 (20%) |

1,001,846円 (20%) |

国内FX |

| Hさん | 600万円 | 200万円 | 1,152,618 (20%) |

1,275,626円 (20%) |

国内FX |

| Iさん | 600万円 | 300万円 | 1,355,768 (20%) |

1,549,406円 (20%) |

国内FX |

上記表は、給与所得とFX所得の金額が異なる、Aさん~Iさん9人の税額をシミュレーションしたものです。

それぞれ「海外FXを利用していた場合・国内FXを利用していた場合」の「税額の違い」と「総合課税の所得税率の変化」をまとめています。

給与所得は「400万円・500万円・600万円」、FX所得は「100万円・200万円・300万円」の組み合わせで計算しています。

会社勤めの人であれば、毎年、給与所得が大きく変わることはあまりないかと思いますが、FX所得は利益のある年もあれば損失の年もあり大きく変動しますので、あくまで参考までに考えてください。

シミュレーションの条件・計算方法は、以下の通りです。

Aさん・Bさんのように、給与所得がそれほど多くなく、FX所得が100万~200万円程度の人であれば、支払う税金は海外FXのほうが数万円お得になります。

「給与所得が400万円前後・FX所得が200万円程度以下」に該当する人は、結構多いのではないでしょうか?

特に、Bさんの場合は、海外FXの所得が給与の所得税率を10%→20%に引き上げていたとしても、海外FXのほうが有利となりました。

「海外FXは所得税率を引き上げるから不利」とは限らないのです。

ただし、毎年必ず利益が出るとは限りませんし、FX以外の金融商品の損失がある人もいます。

こういった人は、損失を出した年、または損失のある金融商品を利用した、節税対策が大きな効果を発揮します。(後述)

また、配偶者・扶養親族のいる人や各種保険・年金を支払っている場合は、総合課税で控除を受けられるので、場合によっては海外FXの税金を安くできる場合もあります。

基本的に「給与所得が400万円前後・FX所得が200万円程度以下」の人は、次のように考えることができます。

- 毎年勝つことが前提であれば海外FXのほうが有利

- 負ける年もあるという前提ならば国内FXのほうが無難

上記以外の人は、勝っても負けても国内FXのほうが有利です。

どちらにしても、海外FXは国内FXより取引条件は良いのですが、業者の信頼性・安全性などのリスクのほかに、税制面でもかなりのリスクを抱えるということです。

そのため、シミュレーションの考え方をベースにして、節税対策とのバランスも考慮して判断することが大切です。

【確定申告の違い】海外FXは雑所得として申告する

ここでは、海外FX・国内FXの「確定申告における申告方法の違い」を解説します。

確定申告は、年に1回訪れるなかなか面倒な作業で提出物も多いのですが、この記事では正しく申告できるようにポイントだけをまとめました。

確定申告が必要な人・必要ない人

給与所得者の税金は、源泉徴収によって給与から自動的に天引きされ、会社が納税してくれることが一般的ですね。

FXの場合は、基本的に「確定申告」を行い、給与所得とは別に、FXの利益分にかかる所得税・住民税を別枠で申告・納税します。

ただし、以下に該当する人は確定申告をする必要はありません。

- 給料所得あり・海外FXの利益が年間20万円以下の人

- 給料所得なし・海外FXの利益が年間38万円以下の人

- FXの年間利益がゼロまたはマイナスの人

逆に、上記以外の人は確定申告が必要ということになります。

このルールは、海外FX・国内FXで共通です。

例外として、国内FXの場合は ③ のFXで利益が出ていない人(年間損益がマイナスだった人)も確定申告をしましょう。

これは、後述する「繰越控除」「損益通算」といった節税対策が可能となるためです。

海外FXと国内FXとでは所得の種類が違う

| 海外FX | 国内FX | |

|---|---|---|

| 課税方法 | 総合課税 | 申告分離課税 |

| 所得の種類 | 雑所得 | 先物取引に係る雑所得等 |

海外FXと国内FXの利益は、税制上は所得の種類が異なります。

国内FXの所得は、申告分離課税の「先物取引に係る雑所得等」として、税率・節税対策などが優遇・特別扱いされています。

日本でいう「FX」とは、「金融商品取引法に基づく登録」をした金融商品のことを指します。

海外FXの所得は、総合課税の「雑所得」に分類されます。(海外FX業者は、日本の金融庁の監督下にないところがほとんどなので)

つまり、今のところ日本では「海外FXはFXでありながら税制上は正式なFXではない」のです。

国も、金融商品取引法が及ばない海外FXの利用者が、これほど増えると想定していなかったのか、「とりあえず、現行の法律の中で、それっぽいところに分類しました」といった感じがします。

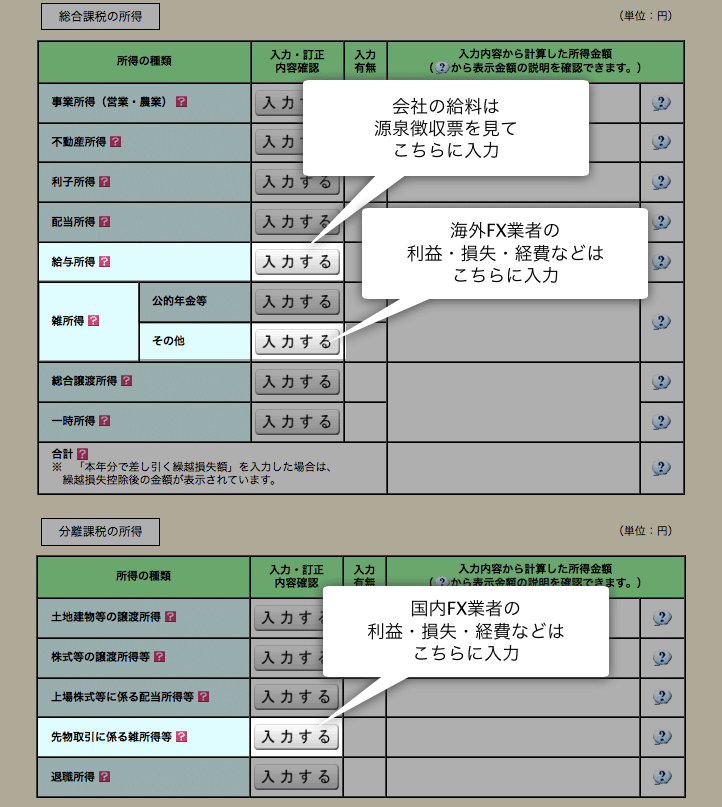

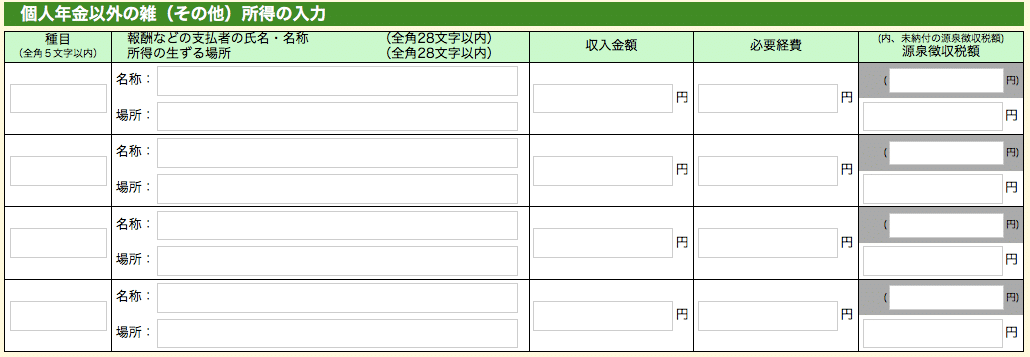

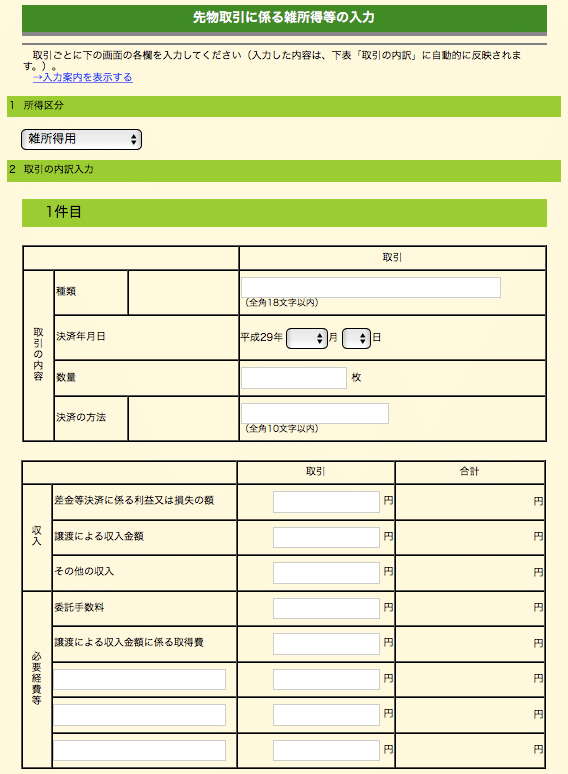

トレーダーの皆さんは毎年利用している人も多いかと思いますが、「国税庁HP 確定申告書作成コーナー」の画面では、以下のように入力箇所も異なります。

「雑所得」と「先物取引に係る雑所得等」とでは、入力項目数がだいぶ違っていますが、大切なものは「収入」「経費」です。

また、「先物取引に係る雑所得等」には繰越控除用の項目がありますが、「雑所得」にはないので注意してください。

【節税対策の違い】海外FXは繰越控除ができない

ここでは、海外FXと国内FXの「節税対策の違い」を解説します。

法律で許された範囲で、どのように税金を安くできるか見ていきましょう。

まず、以下の表は、主な節税対策を比較したものです。

| 海外FX | 国内FX | |

|---|---|---|

| 経費計上 | ◯ | ◯ |

| 繰越控除 | × | ◯ |

| 損益通算 | △ (海外FX同士は◯) |

◯ (先物取引に係る雑所得等同士は◯) |

海外FXの代表的な節税対策4つ

経費を計上して控除できる

海外FXは経費を計上して控除が可能です。

経費として計上できるものは、以下のようなものです。

- パソコン購入代金

- インターネットプロバイダー料金

- インジケーターやEAの購入代金

- VPS費用

- レンタルサーバー料金

- セミナー費用・交通費

- 専門書籍購入代金

- 筆記用具

万が一、税務調査が入ったときのために、領収書は大切に保管しておきましょう。

よくある間違いとして、一般的に、スプレッドや取引手数料は経費という扱いですが、これは確定申告で計上できません。

ポジションを決済した時点で、すでにそれらを引いた額が損益として算出されているからです。

取引手数料を確定申告で経費計上してしまうと、2重で経費を申告したことになってしまいます。

海外FX同士は損益通算できる

複数の海外FX業者で取引している場合、各社で発生した損益を通算することも可能です。

しかし、「海外FXの所得と国内FXの所得」「海外FXの所得とその他の雑所得」同士は、損益通算できません。

総合課税で損益通算が認められているものは「不動産所得」「事業所得」「譲渡所得」「山林所得」だけです。

思いきって海外移住する

日本国内に住んでいる限り、日本の税制が適用されます。

ここまでお話ししてきた内容は、すべて日本の法律についての話です。

そのため、年間で数千万円以上の利益がある人であれば、税金の安い香港やシンガポールといった海外に移住すればかなりの額の節税が可能となります。

また、タックスヘイブンと呼ばれる、租税回避国で法人(ペーパーカンパニー)を設立し、海外FX業者で法人口座を開設するという手段もあります。(そもそも、海外FX業者自体がこの手段を使って租税回避しています。)

しかし、「こんな方法もある」という程度に考えたほうが良いでしょう。

物価・治安・社会保障・文化・言語・人間関係・その他もろもろ出てくる生活上の問題全てをクリアできる人はなかなかいないと思いますので、あまり現実的ではないからです。

また、単純に所得税率・住民税率が低いだけでなく、各種控除制度・補助制度が充実していなくてはいけません。(最高税率ではなく実効税率で比較する必要があるということ)

さらに、多くの海外FX業者では、以下の国の居住者にはサービスを提供していないので注意しましょう。

- FxPro:アメリカ合衆国、イラン・イスラム共和国・カナダ

- IronFX:アメリカ合衆国・イラン・キューバ・スーダン・シリア・北朝鮮

- AXIORY:アメリカ合衆国・北朝鮮・ミャンマー・キューバ・スーダン・シリア・イラン・イスラム共和国

入金ボーナス+両建て

海外FXでは、「入金ボーナス」「両建て」を組み合わせた節税対策もあります。(入金ボーナスの詳細については後述)

まずは、以下の表を見てください。

| 入金額 | 入金ボーナス | 申告する損益 | 実際の損益 | 口座残高 | |

|---|---|---|---|---|---|

| A社 | 50万円 | 50万円 | 100万円 | 100万円 | 200万円 |

| B社 | 50万円 | 50万円 | -100万円 | -50万円 | 0円 |

| 合計 | 100万円 | 100万円 | 0円 | 50万円 | 200万円 |

- A社・B社で、それぞれ50万円の資金を入金、それぞれ50万円の入金ボーナスを取得する。

- A社・B社で、それぞれ同一銘柄・同一数量の反対ポジションを保有し、損益100万円で同時に決済する。

- 現金・ボーナスを含めた口座残高は、A社が200万円、B社がゼロ。

- つまり、この取引ではリスクゼロで資金100万円を200万円にしたことになる。

- 実際の損益は、A社がプラス100万円、B社がマイナス50万円なので、本来であれば損益通算すると50万円に対して課税される。

- しかし、確定申告する損益は、A社がプラス100万円、B社がマイナス100万円なので損益通算するとゼロ、つまり非課税となる。

この方法は、海外FXの節税対策として有名です。

ただし、この方法はB社の入金ボーナス50万円分の損失も実際の損失として確定申告で計上できることが前提です。税務署によっては認められない場合もあるので、事前に確認しておきましょう。

また、ボーナスを利用した他社口座との両建て取引自体を禁止している業者もあります。こちらも、各社のボーナス利用規約やカスタマーサポートで確認してください。

国内FXの代表的な節税対策3つ

経費を計上して控除できる

国内FXもFX取引にかかった経費を計上することで、控除を受けることができます。

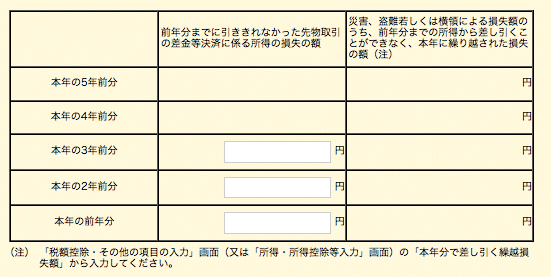

過去3年間の損失を繰越控除できる

過去3年前までであれば、損失のあった年の損失額を丸ごとストックしておき、利益のあった年の税金と相殺可能です。

余った分は、さらに3年後までは繰越できるので、損失の出た年も忘れずに確定申告しておきましょう。

国税庁HP No.1523 先物取引の差金等決済に係る損失の繰越控除

その他の金融商品と損益通算できる

複数の国内FX業者で取引している場合、各社で発生した損益を通算することも可能です。

また、FXのみならず申告分離課税の「先物取引に係る雑所得等」に該当する金融商品同士であれば損益通算できます。

そのほかの金融商品には、以下のようなものがあります。

- CFD

- バイナリーオプション

- 商品先物

損失の出た金融商品があれば、こちらも忘れずに確定申告しておきましょう。

【その他の違い】ボーナス・キャッシュバックの扱い

ここでは、海外FX・国内FXのサービスの一つ、口座開設ボーナス・入金ボーナス・キャッシュバックについて、税制上はどのような扱いになるのか、一般的な見解を解説します。

ボーナス・キャッシュバックはグレー

海外FX業者では、さまざまなタイプのボーナス・キャッシュバックを実施しており、それが業者の個性の一つにもなっています。

ただし、海外のボーナス・キャッシュバックを、日本の税制で何の所得なのか明確に分類することは難しいため現在は非常にグレーな状態となっています。

そのため、うっかりすると税務調査で引っかかって追徴課税が発生するなんてことにもなりかねないので、しっかり解説していきたいと思います。

まず、海外業者でもらえるボーナスは、大きく分けると次の4種類です。

- 口座開設ボーナス

- 入金ボーナス

- キャッシュバック

- 独自ポイント制度

- その他のボーナス

キャッシュバックには、次の2つのパターンも考えられます。

- 単純に現金がもらえる

- ボーナスという名目で現金がもらえる

また、ボーナスには、次のような利用条件が設けられているものが多く存在します。

- ボーナス自体、出金OK

- ボーナス自体、出金NG

- ボーナス自体、条件付きで出金OK

- 利用期限を過ぎるとボーナス自体が消滅する

ちょっとややこしいですね。

それだけ、海外FX業者のボーナス・キャンペーン制度は複雑さを増していて、何の所得に分類すれば良いのか、日本の税制では追いついていません。

ただ、基本的に税制上の考え方のポイントとしては、以下の3つの点で判断することが可能です。

- 営利目的の継続的な行為によって得たものは「雑所得」

- 法人から贈与された金品は「一時所得」

- 契約上のサービスの一環として得たものは「非課税」

では、それぞれのサービスについて、詳しく見ていきましょう。

口座開設ボーナス・キャッシュバックの場合

キャッシュバックは、海外FX業者でなくとも、国内のFX業者・携帯会社・インターネットプロバイダーなどでも実施しているため、とても身近なものですね。

これは、契約を条件とした「法人から贈与された金品」なので「一時所得」となります。

では、海外FX・国内FXのキャッシュバックはどうでしょうか。

口座開設ボーナスは「一時所得」

「口座開設ボーナス(キャッシュバック)」の場合は、「法人から贈与された金品」となるので「一時所得」です。

ただし、「一時所得」は、年間で50万円を越えなければ申告不要です。

そのため「口座開設ボーナス(キャッシュバック)」は非課税になる場合が多いでしょう。

キャッシュバックは「雑所得」

「取引数量に応じてキャッシュバック」の場合は、「営利目的の継続的な行為によって得たもの」なので「雑所得」に該当します。

キャッシュバック制度のある国内FX業者「ライブスター証券」では、以下のような注意喚起がされています。

キャンペーンにより、キャッシュバックされた金額は、雑所得となり総合課税の対象となる場合があります。税金のご相談については、最寄りの税務署等にお問い合わせください。

そのため、海外FX・国内FXどちらも「雑所得」として申告しておかないと、金額が大きい場合は追徴課税となる可能性があります。

入金ボーナス・独自ポイントの場合

入金ボーナス・独自ポイントは、非常に複雑なルールによって提供されているものなので、海外FXの確定申告で混乱する一つの要因となっています。

入金ボーナスは「一時所得」または「非課税」

海外FX特有のサービス「入金ボーナス」は、口座開設後に資金を取引口座に入金すると、入金額の◯%の証拠金(実際にはいろいろと利用条件があります。)がもらえるというサービスです。

特に、還元率100%の入金ボーナスを実施している海外FX業者は魅力的で、単純に取引資金を2倍にできます。

「入金ボーナス」の所得の種類については、

「契約上のサービスの一環として得たもの」なので「非課税」

であるといえますし、条件次第で出金できるので

「法人から贈与された金品」として「一時所得」

ともいえます。

独自ポイントは「雑所得」または「非課税」

また、取引数量に応じて業者独自のポイントがもらえる制度を実施している業者もあります。

貯まったポイントは、取引に使えるボーナスや証拠金(ある意味キャッシュバック)に換金でき、一定条件を満たすことで出金できるものもあります。

独自ポイントの所得の種類は、

「営利目的の継続的な行為によって得たもの」なので「雑所得」

ともいえますし、その業者でしか使えない独自ポイントなので

「契約上のサービスの一環として得たもの」として「非課税」

ともいえます。

課税・非課税を分けるポイントは「出金」

このように、入金ボーナス・独自ポイントは、捉え方次第で課税・非課税が変わるものです。

では、この「課税・非課税」を分けるポイントはなんでしょうか?

それは、出金です。

先ほど「非課税の根拠」で解説したポイントやマイルは、報酬や賃金として得た場合は「雑所得」になるということでした。

ただ、課税されるタイミングは、ポイントが付与された場合ではありません。

実際に、もらったポイントを使って何か買物をした時に、初めて所得としてカウント・課税され、ポイントを使わなければずっと課税されないという考え方です。

つまり、「収入+課税」と「支出+使用」が同じタイミングで発生するということ。

これを、FXのボーナス・独自ポイントに置き換えると、どうでしょうか?

ボーナス・独自ポイントを証拠金として取引に利用した場合、ボーナス・独自ポイントを「使用」していますが、何か商品と交換または購入している訳ではありません。

「契約上のサービスの一環として得たもの」として「サービスを利用(取引)」しているだけなので、「非課税」だと考えられます。

しかし、現金化したボーナス・独自ポイントを出金した場合は、その時点で課税されてしまう可能性が非常に高いといえます。

この違いが生まれる理由は、次の通りです。

- 海外FX業者は日本の国税庁に顧客の口座情報を提供していない

- 資金の流れを追跡するためには金融機関の入出金記録を参照する

ボーナス・独自ポイントは、そのままFX口座内から出さなければ、どう頑張っても追跡できません。

しかし、ボーナス・独自ポイントを現金化して出金すれば、通常の利益と同様にFX口座と銀行口座間で資金移動の記録が残ります。

出金した金額が、通常の利益なのか、ボーナス・独自ポイントを現金化したものなのかは、自分で申告しなければ税務署はわかりません。

万が一、税務調査が入ったときのことを考えて、出金したボーナス・独自ポイントも正しく申告しておいたほうが良いでしょう。

- 入金ボーナスは「法人から贈与された金品」として「一時所得」扱い

- 独自ポイントは「営利目的の継続的な行為によって得たもの」なので「雑所得」扱い

ただし、入金ボーナス(一時所得)は年間で50万円を越えなければ申告不要です。